温氏股份预计,2021全年净亏130亿元至138亿元,较2020年同期盈利74.26亿元下降275.06%至285.84%。

从“躺赢”到“血亏”。随着2021年度业绩预告陆续公布,各大上市猪企集体遭遇行业寒冬。曾被称为A股“猪茅”的温氏食品集团股份有限公司(下称温氏股份,300498.SZ)亦未能幸免。

温氏股份业绩预告显示,预计2021全年净亏130亿元—138亿元,较2020年同期盈利74.26亿元下降275.06%—285.84%。

虽然全年亏损明显,但据该公司此前公布的2021年三季度财务数据推算,2021年第四季度,温氏股份整体亏损约32.99亿—40.99亿元,相较三季度亏损的72.04亿元,亏损幅度有所收窄。

部分证券机构也表示对温氏股份充满信心。Choice数据显示,截至1月28日的一个月内,东方证券、中信证券等多家机构对该公司发布研究报告均给出“买入”评级。

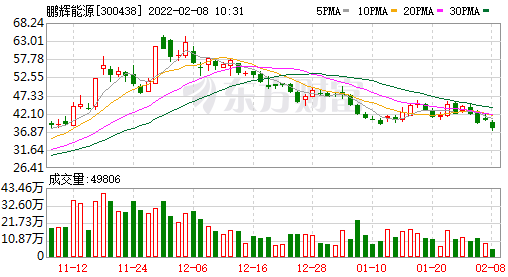

在二级市场,该公司股价在2021年7月30日创下12.14元/股的历史新低后,开始逐渐反弹。截至2月14日收盘,温氏股份股价报收于21.2元/股,总市值1347亿元。

但是,业内也有分析认为,由于较高的冷肉库存和增长的生猪出栏量决定了猪肉价格下行还未见底,2022年大概率上猪肉价格还将在低位徘徊甚至会进一步下跌,温氏股份业绩仍会承压,并面临持续亏损的可能。

针对2022年生猪养殖业务盈利展望、如何改善利润亏损等问题,《投资时报》研究员电邮沟通提纲至该公司相关部门,截至发稿尚未收到回复。

成本上涨致利润巨亏

公开资料显示,温氏股份创立于1983年,于2015年11月在深交所上市。该公司的主要业务是肉猪的养殖和销售,兼营肉鸡、肉鸭等家禽的养殖与销售。

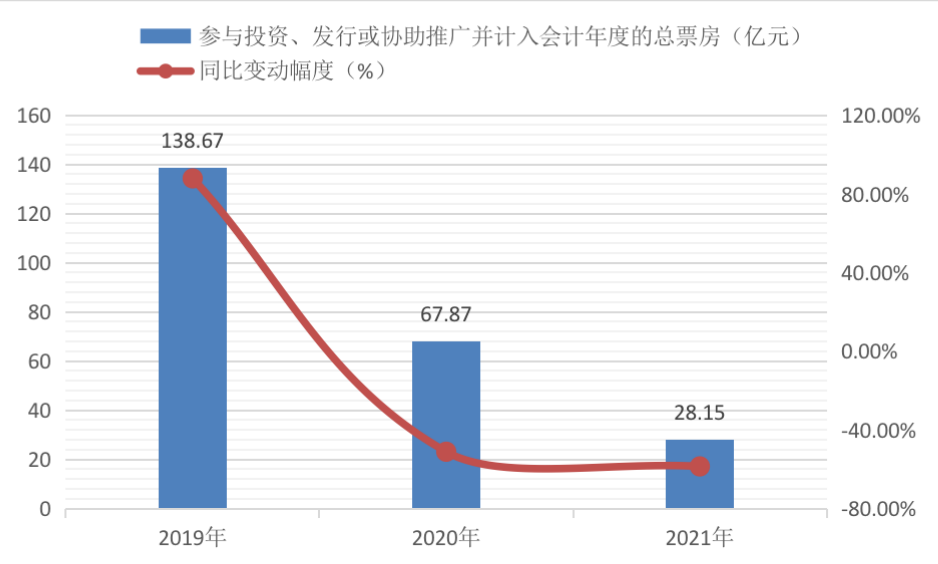

《投资时报》研究员查阅该公司过往的财报数据发现,2016年至2019年,温氏股份实现的归母净利润分别为117.90亿元、67.51亿元、39.57亿元、139.67亿元,同比变动分别为89.99%、-42.74%、-41.38%、252.94%。可以看到,受周期性影响,2017年、2018年由于该公司猪肉价格处于周期低谷,导致其归母净利润连续两年大幅下滑。

2021年以来,生猪市场供强需弱导致猪价震荡下行,跌幅超出行业预期。温氏股份预计2021全年归属于股东的净利润为亏损130亿—138亿元,较上年同期的74.26亿元下降275.06%—285.84%;预计扣除非经常性损益后的净利润为亏损143亿元—151亿元,较去年同期盈利63.81亿元下降324.09%—336.62%。

该公司在业绩预告中表示,由于生猪价格大幅下跌,同时因饲料原料价格连续上涨、公司外购部分猪苗育肥、持续推进种猪优化等因素推高养猪成本,导致公司肉猪养殖业务利润同比大幅下降。

数据显示,2021年温氏股份销售肉猪(含毛猪和鲜品)1321.74万头,按照亏损规模和销售肉猪量,粗略计算该公司摊销到每头猪上的亏损近千元。同期,温氏股份的生猪销售均价为17.39元/公斤,同比下降48.18%。成本方面,若以该公司2021年11月公布的生猪养殖完全成本17.6元/公斤为基准,其生猪销售均价已跌破成本线。

此外,大幅计提的资产减值等因素也进一步加剧了温氏股份年度亏损。2021年该公司按照企业会计准则的有关规定和要求,摊销股权激励费用约5亿元,对目前存栏的消耗性生物资产和生产性生物资产初步计提了减值准备约25亿元,同时该公司为应对行业低迷期而增加融资,财务费用同比大幅增加。

养猪养鸡难齐头并进

从业务构成来看,2020年温氏股份肉猪类产品收入占比达6成以上,是该公司最主要的收入来源,其肉鸡类、其他养殖类产品收入占比依次为32%和3%。

2021年上半年,受猪周期影响,温氏股份肉猪类产品营收大幅下滑,占总营收的比重减少至47.63%,而肉鸡类产品同期收入占比上升至44.59%。也就是说,在养禽市场总体行情好转下,通过两条腿走路的温氏股份已经对冲了不少风险。

2021年全年,温氏股份累计销售肉鸡11.01亿只(含毛鸡、鲜品和熟食),同比增长4.76%,销售肉鸭同比增长1.85%,这一数据也让该公司成为目前唯一一家肉鸡销量连续两年突破10亿只的企业。

但值得注意的是,“双业并进”的模式拖累了温氏股份的业绩。

2020年,猪价还在高位持续震荡,许多养猪的企业都赚得盆满钵满,但由于鸡肉价格大跌,温氏股份的净利润营收仅同比增长2.45%,归母净利润更是同比下降46.83%。时至2021年,虽然鸡肉价格开始反弹,但该公司依靠养鸡的盈利仍然没能完全对冲掉养猪带来的亏损。

此外,与肉猪类产品相比,肉鸡类产品会更加考验温氏股份的市场预判及产能调控能力。数据显示,2021年2月,温氏股份的肉鸡销售价格达到5.78元/只,创下阶段性高点;2021年3月末,肉鸡养殖就迅速重归盈亏平衡线附近波动;2021年4月份该公司主产品销售情况简报披露,其肉鸡销售收入、毛鸡销售均价环比分别下降4.01%、6.29%。

该公司在财报中也表示,价格波动会引起禽类养殖端的情绪变化。如果“鸡周期”“猪周期”进入低谷期,产品市场价格下滑,则公司将面临销售收入下降的风险,公司的经营业绩可能出现下滑甚至亏损。

公司治理存瑕疵

温氏股份是一家典型的家族企业。截至2021年9月30日,该公司前十大股东均为个人股东,总持股比为25.60%。温氏股份实际控制人为温氏家族,温氏成员11人共计持股16.74%,此外,该公司8名非独立董事中温氏家族占了一半。

在2020年和2021年业绩持续下行的前提下,温氏股份发布的第三期限制性股票激励计划草案引来市场广泛争议。

2021年4月16日,温氏股份拟向激励对象授予限制性股票2.57亿股,授予价格为9.26元/股,占该公司股本总额的4.037%。引发争议的是,该激励计划首次授予的激励对象包含了温氏股份实际控制人温氏家族成员及其配偶、父母、子女等9人,累计被授予633万股,对应彼时市值约1亿元。

紧接着,2021年4月23日,温氏股份公司董事黄松德收到深交所监管函。其女黄菲于2021年3月29日买入该公司转债83248张,成交金额832.48万元;于2021年4月21日卖出转债9277张,成交金额960169.50元,构成短线交易行为,产生的收益为3.15万元。黄松德作为公司董事,未能督促女儿合规交易公司转债,违反多条创业板上市相关规定。

此外,2021年8月5日温氏股份发布公告称,公司实际控制人兼董事温鹏程2020年11月5日通过深圳证券交易所集中竞价交易方式减持温氏股份股票9.68万股,未按规定在减持股票的15个交易日前预先披露减持计划,因此收到广东证监局警示函。

业内有分析认为,作为公众公司,现代化治理能力是上市公司的基本价值基础。家族式管理的决策高效率、实操稳定性在企业早期有诸多益处。但对现代企业运营的创新性、透明度有一定局限,容易导致失误几率较高、决策单一,从而影响投资者价值判断。(董琳)